किसी व्यक्ति और अलग-अलग उद्यमी को दिवालियापन की घोषणा कैसे करें - लेनदारों के लिए एक व्यक्तिगत और व्यक्तिगत उद्यमी को दिवालिया घोषित करने की प्रक्रिया + दिवालियापन में कानूनी सहायता

रिच प्रो बिजनेस पत्रिका के प्रिय पाठकों! आज हम एक व्यक्ति और व्यक्तिगत उद्यमी (आईपी) को दिवालियापन घोषित करने के तरीके के बारे में बात करेंगे, बैंक के सामने दिवालियापन घोषित करने के लिए क्या शर्तें आवश्यक हैं।

इस लेख से आप सीखेंगे:

- एक निजी व्यक्ति दिवालियापन की घोषणा कैसे कर सकता है और यह उसे क्या देगा;

- एक व्यक्ति और व्यक्तिगत उद्यमी को दिवालिया घोषित करने के परिणाम क्या हैं;

- खुद को दिवालिया घोषित करने के लिए कैसे और क्या कदम उठाए जाने चाहिए;

- दिवालियापन के मामले में अदालत का फैसला क्या हो सकता है;

- और क्या खुद को दिवालिया घोषित करने में पेशेवरों की मदद लेना उचित है।

साथ ही, लेख के अंत में, पाठकों को अक्सर पूछे जाने वाले प्रश्नों के उत्तर मिलेंगे।

वित्तीय पक्ष जीवन में सबसे महत्वपूर्ण है। इसीलिए इस क्षेत्र में कानूनी संरक्षण बहुत प्रासंगिक है। कई मामलों में, यह दिवालियापन प्रक्रिया है जो एक कठिन स्थिति से निपटने में मदद करती है।

दिवालियापन के बारे में - यह क्या है, इस प्रक्रिया के क्या संकेत और चरण हैं, हमने एक अलग लेख में लिखा है।

इसलिए, यह लेख पूरी तरह से सभी व्यक्तियों, साथ ही साथ व्यक्तिगत उद्यमियों के लिए उपयोगी होगा। नागरिकों की पहचान की विशेषताएं दिवालिया बिल्कुल सभी को पता होना चाहिए.

यह समझना महत्वपूर्ण है कि आर्थिक संकट की स्थितियों में, यहां तक कि जो नियमित रूप से अपने ऋण का भुगतान करते हैं और अपने वित्तीय दायित्वों का प्रबंधन करते हैं, वे एक कठिन स्थिति में आ सकते हैं। दिवालियापन कार्यवाही की सुविधाओं के बारे में अभी पढ़ें!

अपने आप को दिवालिया (भौतिक व्यक्ति और व्यक्तिगत उद्यमी) घोषित करने / घोषित करने के तरीके के बारे में, दिवालियापन घोषित करने के लिए क्या शर्तें आवश्यक हैं - इस बारे में और अधिक पढ़ें

अपने आप को दिवालिया (भौतिक व्यक्ति और व्यक्तिगत उद्यमी) घोषित करने / घोषित करने के तरीके के बारे में, दिवालियापन घोषित करने के लिए क्या शर्तें आवश्यक हैं - इस बारे में और अधिक पढ़ें

1. कैसे एक बैंक के सामने दिवालियापन की घोषणा की, ऋण से इनकार कर दिया - व्यक्तिगत दिवालियापन का कानूनी पक्ष bankruptcy

संगठनों को लंबे समय तक रूसी संघ में दिवालियापन की घोषणा करने का अधिकार है। इसके अलावा, व्यक्तियों, साथ ही व्यक्तिगत उद्यमियों के लिए, ऐसा अवसर हाल ही में सामने आया है - अक्टूबर 2015 में.

व्यक्तियों के दिवालियापन को नियंत्रित करने वाले मसौदा कानून पर चर्चा की गई लगभग दस साल। इस समय, यह आबादी के बीच गहरी दिलचस्पी थी और 2014 में पहले से ही अपनाया गया था। हालांकि, कई प्रमुख संशोधनों पर विचार करने की आवश्यकता के कारण इसके प्रवेश में देरी हुई।

इस देरी का एक अन्य कारण नागरिकों से बड़ी संख्या में अपेक्षित आवेदन थे। उस समय, अदालत थी संभालने के लिए तैयार नहीं ऐसी आमद के साथ।

बड़ी संख्या में कठिनाइयों के बावजूद, विचाराधीन कानून को अपनाया गया था। नतीजतन, निजी व्यक्तियों को अवसर मिला अपनी खुद की वित्तीय समस्याओं को हल करेंऔर भी बंद करो संग्रह एजेंसियों का उत्पीड़न.

एक अर्थ में, नए संशोधनों और विधायी ढांचे में बदलाव के लिए धन्यवाद, प्रत्येक व्यक्ति को खरोंच से जीवन शुरू करने का मौका है।

1.1। व्यक्तियों के दिवालियापन पर कानून की प्रासंगिकता और समयबद्धता

आज, आप क्रेडिट पर लगभग कुछ भी खरीद सकते हैं। यह न केवल एक बहुत महंगी संपत्ति है - फ्लैट और कारोंलेकिन यह भी घरेलू उपकरणों, टेलीफोन और अन्य बहुत महंगा नहीं है चीज़ें। इसी समय, ऋण उत्पादों के बाजार में प्रतिस्पर्धा बहुत अधिक है।

बड़ी संख्या में बैंक, ग्राहकों को खुद को लुभाने की कोशिश कर रहे हैं, लगातार ऋण प्राप्त करने की प्रक्रिया को सरल बनाते हैं। आज, एक बहुत ही अच्छी राशि केवल पासपोर्ट द्वारा प्राप्त की जा सकती है।

एक ओर, इस राज्य की अर्थव्यवस्था पर लाभकारी प्रभाव पड़ता है: नागरिक अधिक खर्च कर सकते हैं, कारोबार बढ़ रहा है.

हालांकि, संकट के समय में, साथ ही साथ जनसंख्या की कम वित्तीय साक्षरता, प्राप्त ऋणों की गणना के लिए अधिक से अधिक स्थितियां हैं। पर्याप्त नहीं है.

आंकड़े हमें स्थिति की त्रासदी की सीमा का आकलन करने की अनुमति देते हैं। लगभग रूस के 15 मिलियन नागरिक (अर्थात, प्रत्येक दसवां) एक से अधिक ऋण का भुगतान करता है। 2018 की पहली छमाही में रूसी ऋणों पर अतिदेय ऋण की मात्रा एक रिकॉर्ड उच्च और पार हो गई 19%। मौद्रिक शब्दों में, यह के बारे में है 37 बिलियन रूबल.

विशेषज्ञों का अनुमान है कि लगभग 5 में से 1 (पाँच) उधारकर्ता समय पर ऋण भुगतान नहीं करते हैं। सभी प्रकार के ऋणों के लिए यह स्थिति देखी गई है - बंधक पर, उपभोक्तासाथ ही कार ऋण.

सभी रूसी नागरिक आर्थिक रूप से पर्याप्त नहीं हैं। कई लोग महत्वपूर्ण उधार नियम के बारे में भूल जाते हैं - ऋण लेने से पहले, आपको इसे सर्विस करने की संभावनाओं पर ध्यान से विचार करना चाहिए, और सभी मौजूदा जोखिमों को भी ध्यान में रखना चाहिए।

परिणामस्वरूप, जीवन स्तर में सुधार करने की एक स्वाभाविक और पूरी तरह से प्रशंसनीय इच्छा बन जाती है महत्वपूर्ण समस्याएं.

जीवन के वित्तीय भाग में इस तरह के गैरजिम्मेदार व्यवहार के परिणाम हमेशा बहुत अप्रिय होते हैं। प्राप्त आय समय पर और पूर्ण तरीके से किए गए दायित्वों का भुगतान करने की अनुमति नहीं देती है। इस मामले में बैंक चार्ज करते हैं जुर्मानाऔर सभी प्रकार के दंड, और ऋण लगातार बढ़ रहा है।

यहां तक कि तथ्य यह है कि संकट की शुरुआत के संबंध में नए ऋणों की संख्या में वृद्धि में गिरावट आई है, अतिदेय भुगतान की राशि बनी हुई है बहुत ऊँचाक्योंकि कोई भी पुराने ऋण को रद्द नहीं करता है।

स्थिति बहुत गंभीर हो गई है: आज बड़ी संख्या में रूसी निवासियों ने अपने वित्त पर नियंत्रण खो दिया है।

उपर्युक्त सभी परिस्थितियों ने रूसी सरकार को सभ्य यूरोप के अनुभव का लाभ उठाने के लिए मजबूर किया। वहां स्थित देशों में, नागरिकों का दिवालियापन कई दशकों से प्रभावी है।

1.2। दिवालियापन की स्थिति निर्दिष्ट करते समय क्या संभावनाएं हैं?

दिवालियापन कानून रूस के नागरिकों को अनुमति देता है, जिनका ऋण अधिक है 500 (पांच सौ) हजार रूबल, किए गए दायित्वों के साथ खातों को निपटाने के अवसर की अनुपस्थिति में, दिवालियापन घोषित करने के लिए न्यायिक अधिकारियों के पास आवेदन करें।

हालांकि, दिवालियापन के अलावा, समस्या को हल करने के अन्य तरीके विधायी रूप से स्थापित हैं:

- ऋणदाता और उधारकर्ता के बीच समझौता समझौते का निष्कर्ष;

- मौजूदा ऋण का पुनर्गठन।

यह कानून सभी नागरिकों पर लागू होता है, जिसमें व्यक्तिगत उद्यमी के रूप में पंजीकृत हैं। दिवालियापन की कार्यवाही शुरू करने का अधिकार ही नहीं उधारकर्तालेकिन यह भी ऋणदाताजिसके पास पैसे हैं।

इस प्रकार, दिवालियापन कानून को अपनाना बहुत था महत्त्वपूर्णऔर अपेक्षित। सबसे अधिक संभावना है, निकट भविष्य में दिवालियापन की घोषणा करने के अधिकार का उपयोग करने वाले लोगों की संख्या बाहर नहीं चलेगी।

इसी समय, यह उम्मीद की जाती है कि अधिकांश ऋणों को बंद कर दिया जाएगा, और कई नागरिकों के लिए वित्तीय पुनर्वास (वसूली) के सर्वोत्तम विकल्प भी मिलेंगे।

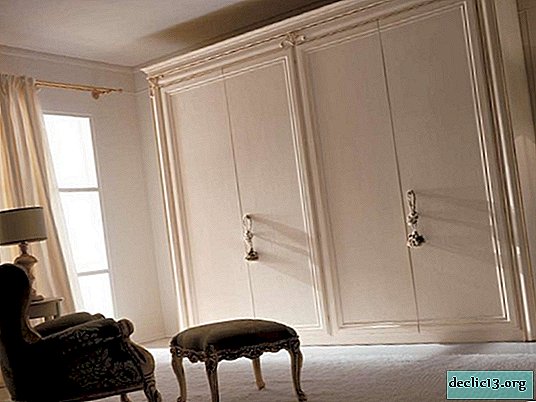

एक व्यक्ति उद्यमी और व्यक्तिगत दिवालिया घोषित करने के संभावित परिणाम

एक व्यक्ति उद्यमी और व्यक्तिगत दिवालिया घोषित करने के संभावित परिणाम

2. एक व्यक्ति और व्यक्तिगत दिवालिया घोषित करने के परिणाम

यदि किसी व्यक्ति को दिवालिया घोषित किया जाता है, तो उससे संबंधित सभी संपत्ति, जो अधिक महंगा है 100 (एक सौ) हजार रूबलदिवालियापन नीलामियों के माध्यम से बेचा जाना चाहिए 6 (छह) महीने। बिक्री प्रक्रिया का नेतृत्व एक वित्तीय प्रबंधक द्वारा किया जाता है। वह कार्यान्वयन प्रगति पर आर्बिट्रेशन कोर्ट को रिपोर्ट करता है, साथ ही लेनदारों के साथ बस्तियों को भी।

जब देनदार के स्वामित्व वाली सभी संपत्ति बेच दी जाती है, तो अदालत नागरिक को कर्ज से मुक्त होने के रूप में मान्यता देती है। इसके अलावा, यहां तक कि उन मामलों में भी जब लेनदारों के दायित्वों को पूरी तरह से चुकाया नहीं गया है, कर्ज जलाते हैं.

यह इस तथ्य से समझाया गया है कि देनदार को बेचने के लिए और कुछ भी नहीं है। प्रक्रिया का परिणाम एक व्यक्तिगत दिवालिया होने और संबंधित मामले को बंद करने की मान्यता है।

ऋण पुनर्गठन की शुरुआत से 3 (तीन) वर्षों के भीतर, एक नागरिक को अधिकार नहीं होगा:

- एक कानूनी इकाई का संस्थापक बन जाता है, साथ ही किसी भी कंपनी में शेयर खरीदता है;

- संपत्ति के साथ गंभीर लेनदेन करें (यह केवल प्रबंधक की सहमति से संभव है)।

जिस क्षण से एक प्राकृतिक व्यक्ति दिवालिया घोषित किया जाता है, निम्नलिखित प्रतिबंध लागू होते हैं:

- नेतृत्व के पदों पर काम करने में पांच साल की अक्षमता।

- किसी भी प्रकार के व्यवसाय का निषेध।

- दायित्व, यदि आप ऋण प्राप्त करना चाहते हैं, तो बैंक को 5 से कम (पांच) साल पहले दिवालिया घोषित करने के बारे में चेतावनी देना है।

इसके अलावा, एक नागरिक हो सकता है विदेश यात्रा में कठिनाई। यह प्रतिबंध आमतौर पर सभी संपत्ति बेचे जाने के बाद हटा दिया जाता है।

हर कोई जो दिवालिएपन का मामला शुरू करने का फैसला करता है, उसे समझना चाहिए कि इस मामले में एक सकारात्मक निर्णय एक व्यक्ति की प्रतिष्ठा पर एक कलंक होगा।

क्रेडिट संगठन व्यक्तियों को पैसा उधार नहीं देना चाहते हैं जिन्हें दिवालिया घोषित किया गया था। भले ही ऋण जारी किया गया हो, ब्याज दर उच्चतम स्तर पर होगीचूंकि आपके पिछले क्रेडिट इतिहास को ध्यान में नहीं रखा जाएगा।

हालांकि, नागरिकों के लिए हैं पेशेवरों दिवालिया घोषित करने से। सबसे पहले, सकारात्मक बिंदु यह है कि संपत्ति बाहर बेच दिए जाने के बाद, लेनदारों द्वारा उत्पीड़न बंद हो जाएगा। इस मामले में, ऋणी कॉल, पत्र और यात्राओं के साथ पिस्टर में बंद हो जाएगा।

जैसे ही देनदार को दिवालिया घोषित करने का निर्णय लिया जाता है, वित्तीय प्रबंधक संबंधित मीडिया को इस बारे में जानकारी भेजेगा। इसके अलावा, प्रत्येक बैंक को एक अधिसूचना भेजी जाएगी जहां व्यक्ति उधारकर्ता था।

एक नागरिक संबंधित निर्णय को अपनाने की तारीख से पांच साल तक दिवालियापन की स्थिति में रहेगा।

इस प्रकार, दिवाला प्रक्रिया के कई गंभीर परिणाम हैं। यह समझना महत्वपूर्ण है कि वे क्या हैं, ताकि अप्रत्याशित स्थिति में भविष्य में न हों।

एक व्यक्ति के लिए दिवालियापन की स्थिति

एक व्यक्ति के लिए दिवालियापन की स्थिति

3. एक प्राकृतिक व्यक्ति को दिवालिया घोषित करने और घोषित करने की शर्तें - जो आरंभ और निर्णय लेता है

आज, अधिकांश नागरिकों के पास लगभग किसी भी वस्तु को खरीदने का अवसर है, यहां तक कि इसके लिए पैसे के बिना। उसी समय, आज रूस में दरें बहुत ऊँचा.

नतीजतन, कई उधारकर्ताओं को मौजूदा ऋण चुकाने में कठिनाई होती है। अक्सर वे पुराने को चुकाने के लिए नए ऋण जारी करके ऐसी कठिनाइयों को हल करने का प्रयास करते हैं।

2015 के पतन के बाद से जिन लोगों ने बड़ी संख्या में ऋण प्राप्त किए हैं और वे आगे भुगतान करने में सक्षम नहीं हैं, उनके पास खुद को दिवालिया घोषित करके अपनी समस्याओं को हल करने का अवसर है। रूसी मध्यस्थता अदालत द्वारा प्रासंगिक मामलों की सुनवाई की जा रही है।

आज तक, लगभग छह सौ हजार उधारकर्ताओं (संख्या में वृद्धि जारी है) के लिए दिवालियापन की कार्यवाही शुरू की गई है, जो के बारे में है 1.5 (डेढ़) प्रतिशत उनकी कुल संख्या। इसके बारे में भी 6.5 मिलियन कर्जदार 3 (तीन) महीनों से अधिक की देरी है। यह उम्मीद की जाती है कि वे वित्तीय समस्याओं को हल करने के लिए कानूनी घोषित दिवालिया होने का भी उपयोग कर सकते हैं।

एक नागरिक को दिवालिया घोषित होने का अवसर प्राप्त करने के लिए, कई शर्तों को पूरा करना होगा:

- किसी व्यक्ति के सभी दायित्वों के लिए ऋण की राशि (उदाहरण के लिए, सभी प्रकार के ऋण, उपयोगिताओं और अन्य भुगतान) आधा मिलियन (500 हजार) रूबल से अधिक है;

- विलंब की अवधि 90 दिनों से अधिक हो गई;

- नागरिक दिवालिया है।

यह समझना महत्वपूर्ण है कि क्या है दिवालियापन। वकीलों ने निम्नलिखित अर्थ को इस अवधारणा में रखा: यह एक वित्तीय स्थिति है जो खुद को प्रकट करती है, जब सभी अनिवार्य भुगतान करने के बाद, एक नागरिक के पास धन का योग होता है जो निर्वाह स्तर से कम है।

3.1। कौन दिवालिया कार्यवाही शुरू करता है

सीधे शब्दों में कहें, दिवालियापन एक अदालत को संदर्भित करता है जो एक नागरिक को अपने स्वयं के ऋण का भुगतान करने में असमर्थता साबित करता है। इस मामले में, दिवाला कार्यवाही का आरंभकर्ता हो सकता है केवल व्यक्ति या उद्यमी ही नहीं, लेकिन यह भी सीधे अपने लेनदारों के लिए।

ज्यादातर बार, बैंक और अन्य कंपनियां जिन पर नागरिकों का पैसा बकाया है, ऐसे मामलों में इस अवसर का सहारा लेते हैं जहां उन्हें झूठ बोलने वाले पर संदेह होता है।

यही है, वास्तव में, उधारकर्ता में अपने स्वयं के दायित्वों के लिए भुगतान करने की क्षमता है, लेकिन किसी कारण से ऐसा नहीं करना चाहता है।

इसके अलावा, सैद्धांतिक रूप से एक संभावना है मृतक कर्जदार के दिवालिया होने की फाइल। इस मामले में, सर्जक ऐसे रिश्तेदार हो सकते हैं जिन्हें ऋण विरासत में मिला हो।

3.2। दिवालिया घोषित करने का अधिकार किसे है

यह समझना महत्वपूर्ण है कि नागरिक दिवालिया घोषित करने का निर्णय हो सकता है केवल मध्यस्थता अदालत। साथ ही इसके कर्मचारियों को साबित करना होगा दिवालियेपन के सबूतया इसकी कमी है.

दूसरे शब्दों में, आवेदन दाखिल करने के मामले में, यदि कोई नागरिक दिवालिया स्थिति प्राप्त करना चाहता है, तो उसे यह साबित करना होगा कि वह अपने दायित्वों का भुगतान नहीं कर सकता है।

जिन कारणों से एक नागरिक अपने ऋणों का भुगतान करने से इनकार कर सकता है, वह एक बड़ी राशि हो सकती है। उनमें से सभी अदालत को संतुष्ट करने के लिए सहमत नहीं हैं।

रद्दीकरण से इंकार करने के सभी कारणों में विभाजित किया जा सकता है:

- लक्ष्यजो उधारकर्ता पर निर्भर नहीं करता है, उदाहरण के लिए, देश में संकट की अवधि;

- व्यक्तिपरक- व्यक्तिगत जीवन की परिस्थितियों पर निर्भर करता है, उदाहरण के लिए, बीमारी, बर्खास्तगी, व्यापार के पतन के परिणामस्वरूप धन की हानि।

यदि कोई नागरिक दिवालिया घोषित होना चाहता है, तो उसे समझना चाहिए कि 5 (पांच) वर्षों के भीतर वह नया ऋण प्राप्त करने में सक्षम होने की संभावना नहीं है। एक ओर, यह महंगी चीजों को प्राप्त करने की असंभवता की ओर ले जाता है, दूसरी ओर, नए ऋणों में प्रवेश करना मुश्किल है।

नागरिकों को वित्तीय समस्याओं को हल करने के बारे में जितना संभव हो सके सचेत रहना चाहिए। यह न केवल सही निर्णय लेने के लिए महत्वपूर्ण है, बल्कि घटनाओं के विकास के संभावित परिणामों का विश्लेषण करने के लिए भी महत्वपूर्ण है।

खुद को दिवालिया घोषित करने की प्रक्रिया

खुद को दिवालिया घोषित करने की प्रक्रिया

4. एक व्यक्ति को दिवालिया घोषित करने के लिए कैसे - कदम से कदम गाइड

जो लोग दिवालिया घोषित करने की इच्छा रखते हैं, उन्हें कदमों की एक श्रृंखला से गुजरना होगा। केवल यह ऋणों से छुटकारा पाने में मदद करेगा। लेकिन यह मत भूलो कि दिवालिया बनना इतना आसान नहीं है। भले ही कोर्ट का फैसला होगा सकारात्मककिसी भी मामले में, आपको किसी भी तरह से अपने दायित्वों का भुगतान करना होगा।

गणना तब तक की जाएगी जब तक देनदार के पास कोई संपत्ति न हो जंगमऔर अचल.

दिवालिया की सभी संपत्तियाँ जो किसी का प्रतिनिधित्व करती हैं मूल्य.

केवल सीमा - देनदार के स्वामित्व वाले एकमात्र आवास को दूर करना संभव नहीं होगा। (लेकिन यह कानून में संशोधन शुरू करने का प्रस्ताव है जहां उन्हें देनदार के केवल आवास को बेचने और सस्ता खरीदने की अनुमति दी जाएगी, इस प्रकार "आवासीय संपत्ति" नहीं बेची जाएगी, बल्कि इसे "प्रतिस्थापित" किया जाएगा।

इसलिए, किसी को उम्मीद नहीं करनी चाहिए कि दिवालियापन वित्तीय समस्याओं का एक दर्द रहित और सफल समाधान बन जाएगा। अधिकांश भाग के लिए यह केवल है स्वयं की देनदारियों का आस्थगित निपटान.

सच्चा दिवालियापन मनोवैज्ञानिक दबाव को दूर करने के साथ-साथ कलेक्टरों के दावों को खत्म करने का एक शानदार तरीका हो सकता है।

नागरिक दिवालिया घोषित करने की प्रक्रिया के लिए, यह लगातार कई चरणों में किया जाता है।

चरण संख्या 1। दस्तावेजों के एक पैकेज का पंजीकरण

दिवालियापन की कार्यवाही का पहला चरण आवश्यक दस्तावेजों का संग्रह है। यह याद रखना चाहिए कि दिवालियापन की घोषणा केवल आवश्यक दस्तावेज से दूर है।

सभी आवश्यक कागजात का पूरा पैकेज काफी प्रभावशाली है, पारंपरिक रूप से इसमें शामिल हैं:

- पहचान दस्तावेज, साथ ही नागरिक की स्थिति - पासपोर्ट, सभी बच्चों के जन्म प्रमाण पत्र, साथ ही शादी;

- यदि देनदार ने तलाक दायर किया, तो संबंधित प्रमाण पत्र के अलावा, संपत्ति के विभाजन से संबंधित दस्तावेजों की आवश्यकता होगी;

- टिन प्रमाणपत्र;

- करदाता के व्यक्तिगत खाते का विवरण;

- एक दस्तावेज जो व्यक्तिगत उद्यमी के रूप में पंजीकरण (या उसकी अनुपस्थिति) की पुष्टि करता है;

- वित्तीय व्यवहार्यता की पुष्टि करने वाले कागजात - पिछले 3 महीनों के लिए आय विवरण, साथ ही नौकरी की अनुपस्थिति में, रोजगार सेवा से एक दस्तावेज;

- नागरिकों के दायित्वों से संबंधित दस्तावेज - लेनदारों की सूची, बकाया राशि का प्रमाण पत्र, बकाया;

- चिकित्सा पत्र - विकलांगता, बीमारी, बीमारी की छुट्टी और अन्य के प्रमाण पत्र;

- संरक्षकता और आश्रितों की उपलब्धता पर कागजात;

- देनदार की संपत्ति के बारे में जानकारी।

महत्वपूर्ण! दिवालियापन के तथ्य की पुष्टि करने वाले सभी उपलब्ध आंकड़ों में आवेदन में संकेत दें।

आवेदन को कार्यालय में पंजीकृत करके पंचाट न्यायालय (व्यक्तिगत रूप से) में प्रस्तुत किया जाना चाहिए। आप यहां देनदार दिवालिया (नमूना) घोषित करने के लिए आवेदन पत्र डाउनलोड कर सकते हैं।

ऋणी दिवालिया घोषित करने के लिए नमूना आवेदन (.docx, 17.8 kb।)

ऋणी दिवालिया घोषित करने के लिए नमूना आवेदन (.docx, 17.8 kb।)

आवश्यक दस्तावेज तैयार करने और आवेदन भरने के बाद, आप अगले चरण पर आगे बढ़ सकते हैं।

चरण संख्या 2। दस्तावेजों को अदालत में स्थानांतरित करना

जब आवेदन तैयार किया जाता है और आवश्यक दस्तावेजों का पूरा पैकेज एकत्र किया जाता है, तो आप मध्यस्थता अदालत से संपर्क कर सकते हैं। इस मामले में, यह तय करना महत्वपूर्ण है कि किस विभाग में जाना चाहिए।

कई विकल्प हैं:

- वर्तमान पंजीकरण के स्थान पर;

- अंतिम पंजीकरण पते पर;

- अदालत जाने के समय वास्तविक निवास के क्षेत्र में।

न्यायिक अधिकारियों को यथासंभव सावधानी से तैयार किया जाना चाहिए। इससे विभिन्न नौकरशाही देरी से बचेंगे और मामले को जल्द से जल्द हल करेंगे।

यदि आप दिवालिया होने का निर्णय लेते हैं, तो आपके पास यह प्रक्रिया करने का समय और इच्छा नहीं है, तो आप कर सकते हैं पेशेवरों पर भरोसा करें। इस मामले में पावर ऑफ अटॉर्नी जारी करने की आवश्यकता है, जो प्रॉक्सी के अधिकार के बारे में जानकारी होनी चाहिए। यह इंगित किया जाना चाहिए कि क्या यह अदालत में देनदार के हितों का प्रतिनिधित्व करने का अधिकार है, सभी आवश्यक याचिकाओं और आवेदनों को प्रस्तुत करने के लिए। यदि प्राधिकरण पूरी तरह से प्रत्यायोजित है, तो उधारकर्ता को स्वयं किसी भी चीज के बारे में चिंता करने की आवश्यकता नहीं होगी।

न्यायपालिका के साथ दस्तावेज़ दायर करने के कई तरीके हैं:

- व्यक्ति में;

- मेल के माध्यम से;

- एक ट्रस्टी के माध्यम से;

- अदालत की साइट का उपयोग करना।

जब सभी दस्तावेज जमा किए जाते हैं, तो न्यायपालिका का काम शुरू होता है। उनके कार्यों में शामिल हैं साबित करने के लिएया खंडन करने के लिएयह तथ्य कि देनदार किसी भी कारण से अपने स्वयं के दायित्वों का भुगतान करने में सक्षम नहीं है।

इसके लिए, अदालत के कर्मचारी सत्यापित करते हैं कि नहीं नागरिक बनने की इच्छा उसी समय, यह पता लगाना अनिवार्य है कि आवेदक को हाल के वर्षों में नहीं किया गया है या नहीं प्रमुख संपत्ति लेनदेन.

यह विशेष रूप से अचल संपत्ति दान करने के साथ-साथ बैंक खातों को बंद करने के लिए सच है, इसके बाद रिश्तेदारों के नाम पर धन जमा करना।

यह याद रखना चाहिए कि किसी भी संपत्ति की उपस्थिति को छिपाने का कोई भी प्रयास सभी प्रकार की परेशानियों से भरा होता है। यह जैसा हो सकता है दंड (प्रशासनिक दायित्व)और कारावास (आपराधिक दायित्व).

चरण संख्या 3। देनदार संपत्ति की गिरफ्तारी और मध्यस्थता प्रबंधक की नियुक्ति

जैसे ही अदालत नागरिक दिवालिया घोषित करने के लिए रिकॉर्ड रखने की प्रक्रिया खोलती है, उसकी संपत्ति पर गिरफ्तारी होती है। इसके अलावा न्यायिक प्राधिकरण एक वित्तीय प्रबंधक की नियुक्ति करते हैं.

मध्यस्थता (वित्तीय) प्रबंधकों के कार्य और महत्व

मध्यस्थता (वित्तीय) प्रबंधकों के कार्य और महत्व

वित्तीय प्रबंधकों के मुख्य कार्य हैं:

- डिफॉल्टर की वित्तीय स्थिति को नियंत्रित करना;

- लेनदारों के साथ संवाद;

- यदि संभव हो, तो ऋण पुनर्गठन योजना बनाएं;

- यदि कोई नागरिक दिवालिया घोषित किया जाता है, तो उसकी संपत्ति का मूल्यांकन और बिक्री करें।

ऋणी को समझना चाहिए कि समग्र रूप से उसकी संपत्ति का निपटान एक मध्यस्थता प्रबंधक के माध्यम से किया जाता है। इसलिए, नामित नियंत्रक की भागीदारी के बिना पूरी होने वाली संपत्तियों के साथ कोई भी लेनदेन अमान्य घोषित किया जाएगा।

वित्तीय प्रबंधक एक निश्चित शुल्क के लिए अपना काम करता है। आमतौर पर इसमें एक निश्चित भाग होता है (10 से (दस) 25 तक (पच्चीस) हजार रूबल) और का एक अतिरिक्त बोनस 2% लेनदारों को भुगतान की गई राशि का।

दिवालियापन की कार्यवाही के प्रत्येक चरण की सुविधाओं की बेहतर समझ के लिए, उन्हें नीचे दी गई तालिका में वर्णित किया गया है।

| № | मंच | आवश्यक प्रक्रियाएँ | कार्यान्वयन समयरेखा |

| 1. | दस्तावेजों के एक पैकेज का पंजीकरण | आवश्यक जानकारी प्राप्त करने के लिए निजी और सार्वजनिक संगठनों से अपील | व्यक्तिगत और विशिष्ट स्थिति के आधार पर, औसतन - 1 (एक) - 2 (दो) सप्ताह |

| 2. | दस्तावेजों को अदालत में स्थानांतरित करना | आवेदन पत्र संबंधित न्यायिक अधिकारियों को एक बयान के साथ दस्तावेजों का एक पैकेज प्रस्तुत करना | 1 (एक) - 2 (दो) दिन |

| 3. | निर्णय लेना | नागरिक को न्यायपालिका के साथ-साथ वित्तीय प्रबंधक के साथ बातचीत करनी चाहिए | 14 दिन से छह महीने तक |

आईपी दिवालिया बनाने के लिए दिशानिर्देश - आईपी दिवालिया घोषित करने की आवश्यक शर्तें और परिणाम

आईपी दिवालिया बनाने के लिए दिशानिर्देश - आईपी दिवालिया घोषित करने की आवश्यक शर्तें और परिणाम

5. आईपी दिवालिया घोषित कैसे करें (पहचानें) - दिवालिया घोषित करने की शर्तें और कारण

व्यक्तिगत उद्यमियों को व्यक्तियों के साथ समान किया जाता है। इसलिए, उन्हें दिवालिया घोषित करने की प्रक्रिया नागरिकों के लिए समान चरणों के अनुसार की जाती है। हालाँकि, कुछ अंतर हैं।

मुख्य अंतर प्रदान किए गए दस्तावेजों के पैकेज की चिंता करता है। सामान्य नागरिक से संबंधित सूची के अलावा, एसपी को प्रस्तुत करना होगा:

- एक व्यक्तिगत उद्यमी के राज्य पंजीकरण का प्रमाण पत्र;

- USRIP से अर्क;

- बजट (करों) के लिए भुगतान करने का प्रमाण पत्र।

एक संकट में, कई उद्यमियों को बचाए रहना मुश्किल हो जाता है, न कि घाटे में स्लाइड करना।

अधिकतर, ऐसी स्थिति में बर्बाद हुए उद्यमी या तो आईपी को बंद कर देते हैं, या दिवालिया होने की दलील देते हैं। लेख "आईपी को स्वयं कैसे बंद करें" हमने एक अलग लेख में लिखा है।

जो लंबे समय से बाजार पर काम कर रहे हैं, वे आमतौर पर पेशेवर वकील हैं या नियमित रूप से ऐसे विशेषज्ञों के साथ परामर्श करते हैं। इसलिए, उन्हें अक्सर दिवालिया घोषित करने में कठिनाई नहीं होती है।

एक नागरिक की तरह, एक व्यक्तिगत उद्यमी होना चाहिए मध्यस्थता अदालत में आवेदन करें और दिवालियापन की कार्यवाही से गुजरें। इसके बाद ही ऋणों को लिखा जा सकता है।

याद रखना महत्वपूर्ण है, कि न केवल उद्यमी, बल्कि उसके लेनदारों को भी दिवाला प्रक्रियाओं की मान्यता शुरू करने का अधिकार है।

आप निम्नलिखित मामलों में आवेदन कर सकते हैं:

- ऋण की राशि पार हो गई 300 (तीन सौ) हजार रूबल;

- दायित्वों पर भुगतान अधिक नहीं किया जाता है 90 दिन;

- देरी से मजदूरी।

जैसे कि किसी व्यक्ति के दिवालिया होने की स्थिति में उद्यमी को एक मध्यस्थ प्रबंधक नियुक्त किया जाता है।

यह वह है जो अदालत के मामले में केंद्रीय व्यक्ति बन जाता है और निम्नलिखित कार्य करता है:

- ऋण पुनर्गठन योजना तैयार करना और उसकी निगरानी करना;

- अदालत की सुनवाई में भागीदारी;

- एक समझौता समझौते पर बातचीत।

इसके अलावा, वित्तीय प्रबंधक को यह पता लगाना आवश्यक है कि उद्यमी की गतिविधियाँ अप्रभावी क्यों हो गई हैं।

इस स्थिति के कारण हो सकते हैं:

- उद्यमी के पास आवश्यक ज्ञान और व्यावसायिकता का अभाव है;

- काम पर रखे गए कर्मचारियों की अक्षमता;

- गलत मूल्य निर्धारण नीति;

- कम प्रतिस्पर्धा और अन्य कारक।

इस प्रकार, एक व्यक्तिगत उद्यमी को व्यावहारिक रूप से दिवालिया घोषित करने की प्रक्रिया नागरिकों के लिए इस प्रक्रिया से भिन्न नहीं होती है।

6. अदालत का निर्णय क्या हो सकता है (निपटान, पुनर्गठन, दिवालियापन की घोषणा) decision

प्रासंगिक आवेदन प्राप्त करने के बाद, दस्तावेजों के पैकेज के साथ, अदालत नागरिक दिवालिया घोषित करने पर कार्यवाही शुरू करती है।

परीक्षण के परिणाम 3 (तीन) निर्णयों में से एक हो सकते हैं:

- समझौता समझौता;

- ऋण पुनर्गठन;

- एक नागरिक को आधिकारिक दिवालियापन की स्थिति सौंपना।

प्रत्येक समाधान पर अधिक विस्तार से विचार करें।

6.1। समझौता समझौता

ऋणी और लेनदार कुछ शर्तों पर वित्तीय विवाद को हल करने के लिए सहमत होने पर एक सौहार्दपूर्ण समझौता किया जाता है।

उदाहरण के लिए, कुछ माइक्रोफाइनांस संगठन जिसमें प्रतिशत अत्यधिक होता है, अगर वे कर्ज का आधा भुगतान करते हैं तो ऋणी पर मुकदमा चलाना बंद करने के लिए सहमत हैं।

कई मामलों में, यह एक समझौता है दोनों पक्षों के लिए सबसे अच्छा विकल्प है। हालांकि, सभी मामले एक समझौते के साथ समाप्त नहीं होते हैं।

इस मामले में, अदालत ऋण के पुनर्गठन या नागरिक दिवालिया घोषित करने का निर्णय ले सकती है।

6.2। ऋण पुनर्गठन

एक ऋण पुनर्गठन प्रक्रिया में मुख्य विशेषताएं वित्तीय प्रबंधक के कंधों पर गिरना। यह वह है जो ऋण और नागरिक की वित्तीय स्थिति का गहन विश्लेषण करने के बाद, एक नई संभावित पुनर्भुगतान योजना तैयार करता है। उसके बाद, प्रबंधक इसे लेनदारों के पास भेज देता है।

एक नई ऋण चुकौती योजना विकसित करने की प्रक्रिया को कहा जाता है पुनर्गठन.

इस प्रक्रिया का मुख्य उद्देश्य कम से कम उधारकर्ता के वित्त में सुधार करना है इसकी सॉल्वेंसी की आंशिक बहाली। आदर्श रूप से, एक पुनर्गठन योजना को लेनदार और देनदार के साथ निकट सहयोग में विकसित किया जाना चाहिए।

ऋण पुनर्गठन के लिए कई बुनियादी विकल्प हैं:

- मासिक भुगतान में कमी;

- ऋण चुकौती अवधि में वृद्धि;

- क्रेडिट छुट्टी की घोषणा - कई महीनों के लिए स्थगित जब ऋण चुकौती नहीं किया जाता है।

पुनर्गठन आमतौर पर सूट करता है प्रक्रिया के दोनों पक्ष। देनदार के पास अपनी वित्तीय क्षमताओं के अनुसार ऋण का भुगतान करने का मौका है। इसके अलावा, पुनर्गठन समझौते को अपनाने के बाद ब्याज और जुर्माने की सीमा समाप्त हो जाती है.

लेनदारों इस तरह के एक निर्णय भी फायदेमंद है, उस स्थिति के विपरीत जब देनदार को दिवालिया घोषित किया जाता है, और उसके ऋण पूरी तरह से बंद हो जाते हैं।

जब पुनर्गठन, लेनदारों है असली मौका जल्द या बाद में ऋण में हस्तांतरित राशि वापस करने के लिए।

पुनर्गठन के दौरान प्रबंधक द्वारा विकसित योजना के कार्यान्वयन के दौरान किया जाता है 3 (तीन) वर्षों पुराना है.

इस अवधि के लिए, देनदार की संपत्ति की जब्ती को हटा दिया जाता है, हालांकि एक नागरिक के कानूनी अधिकारों पर कई प्रतिबंध लगाए जाते हैं:

- कंपनियों का संस्थापक बनना मना है।

- व्यापार में शेयर खरीदने की अनुमति नहीं है।

- गंभीर लेनदेन के कार्यान्वयन पर प्रतिबंध।

किसी भी मामले में, ऋण पुनर्गठन की अवधि के दौरान, एक नागरिक को बड़ी रकम से जुड़े सभी कार्यों को पूरा करना होगा, वित्तीय प्रबंधक के साथ समन्वय करें.

ऋणी को पता होना चाहिए कि हर कोई पुनर्गठन पर भरोसा नहीं कर सकता है। इसके क्रियान्वयन के लिए शर्त है निरंतर आय। इसके अलावा, प्राप्त राशि न केवल विकसित योजना द्वारा निर्धारित भुगतान करने के लिए पर्याप्त होनी चाहिए। धन का एक हिस्सा ऋणी के लिए रहना चाहिए।

6.3। एक व्यक्ति (आईपी) की दिवालियापन

ऐसे मामलों में जहां एक शांति समझौते का निष्कर्ष, साथ ही ऋण पुनर्गठन असंभवअदालत नागरिक दिवालियापन की स्थिति निर्धारित करने पर निर्णय ले सकती है। इस मामले में, आगे की कार्रवाई देनदार के स्वामित्व वाली संपत्ति की बिक्री होगी। वे पति-पत्नी के स्वामित्व वाले अपार्टमेंट का हिस्सा बेचने का फैसला भी कर सकते हैं और एक साथ अधिग्रहित कर सकते हैं।

हालांकि, सभी संपत्ति को बेचा नहीं जा सकता है।

कार्यान्वयन के अधीन नहीं:

- एक अपार्टमेंट, जो एकमात्र आवास है (एक अपवाद है अगर यह एक बंधक ऋण है। यह एक मौजूदा एक को बेचने और एक सस्ता खरीदने के लिए भी संभव है);

- व्यक्तिगत आइटम;

- वह भूमि जिस पर मकान केवल आवास है;

- घरेलू सामान;

- हीटिंग आवास के लिए इरादा ईंधन;

- पशुओं के साथ-साथ पालतू जानवर;

- आधिकारिक जीत और पुरस्कार;

- राज्य पुरस्कार।

इसके अलावा, नीलामी में संपत्ति बेचने के लिए प्रक्रिया के अंत से पहले, देनदार हकदार नहीं जब्त संपत्तियों के साथ किसी भी कार्रवाई को अंजाम देना।

इसके अलावा, देनदार के पास रूस से बाहर यात्रा करने का अवसर नहीं है जब तक कि उसे दिवालिया घोषित नहीं किया जाता है (यह निर्णय अदालत में चुनौती दी जा सकती है)।

इस प्रकार, किसी व्यक्ति या उद्यमी के दिवालियापन की कार्यवाही के मामले में दिवालिया घोषित करने पर अदालत के फैसले अलग हो सकता है। यह सब एक विशेष मामले की परिस्थितियों पर निर्भर करता है, साथ ही बड़ी संख्या में बारीकियों पर भी निर्भर करता है।

कुछ मामलों में, वित्तीय कठिनाइयों को हल करने का एकमात्र तरीका दिवाला को पहचानना है।

7. दिवालियापन पेशेवरों के लिए कानूनी सहायता professionals

दिवालियापन- सवाल बहुत जटिल है, हर कोई अपने दम पर सभी विशेषताओं और बारीकियों का पता नहीं लगा सकता है। जो कोई भी अदालत के फैसले को उसके लिए जितना संभव हो उतना लाभदायक होना चाहता है, उसे सलाह दी जा सकती है कि वह मदद के लिए पेशेवरों की ओर रुख करे।

आज दिवालिएपन की कार्यवाही के संचालन में सहायता की पेशकश के साथ घोषणाएँ कई हैं। ऐसी स्थिति में मुख्य बात पसंद के साथ कोई गलती न करें। दिवालियापन की कार्यवाही के क्षेत्र में नेता, विशेषज्ञ कई कंपनियों को बुलाते हैं।

1) राष्ट्रीय दिवालियापन केंद्र

प्रस्तुत कंपनी हमारे देश के अधिकांश क्षेत्रों में चल रही है। कानूनी शिक्षा के साथ उच्च योग्य विशेषज्ञों द्वारा सहायता प्रदान की जाती है।

कंपनी के कर्मचारी दस्तावेजों को तैयार करने में मदद करते हैं, साथ ही संबंधित विवरण भी। इसके अलावा, बाद में वे वांछित परिणाम प्राप्त होने तक ग्राहक के व्यवसाय का संचालन करते हैं।

2) अखिल रूसी दिवालियापन सेवा

इस कंपनी का मुख्य कार्यालय मॉस्को में स्थित है, शाखाएं पूरे रूस में वितरित की जाती हैं। ग्राहकों की सुविधा के लिए, ऑनलाइन परामर्श आयोजित किए जाते हैं।

विशेषज्ञ उन लोगों से संपर्क करने की सलाह देते हैं जो दिवालिएपन की समस्या को जल्द से जल्द हल करना चाहते हैं। कानूनी संस्थाओं की सेवाएं और दिवालियापन प्रदान करें।

3) STOP संग्रह

प्रतिनिधित्व कंपनी के कर्मचारियों के अपने मध्यस्थता प्रबंधक हैं। कंपनी उन लोगों की पेशकश करती है जो वित्तीय समस्याओं को दूर करने के लिए दिवालियापन से गुजरना चाहते हैं।

कंपनी लंबे समय से बाजार में काम कर रही है। इस समय के दौरान, उसने एक अनुकूल प्रतिष्ठा अर्जित की है, इसलिए आप यहां सुरक्षित रूप से संपर्क कर सकते हैं।

4) लेगार्टिस

यह तथाकथित कानूनी सहायता केंद्र है। वे मदद की पेशकश करते हैं, साथ ही दिवालियापन से संबंधित सभी मुद्दों पर पेशेवर वकीलों से सलाह भी लेते हैं। कंपनी के कर्मचारी प्रत्येक ग्राहक के लिए एक अलग दृष्टिकोण विकसित करते हैं।

प्रत्येक विशेष मामले की सभी बारीकियों को ध्यान से समझने के बाद, विशेषज्ञ उन परिस्थितियों में भी इष्टतम समाधान विकसित करेंगे, जो बहुत कम लगते हैं जटिल और असामान्य.

5) वकील का परामर्श

यह कंपनी पूरी तरह से कानूनी तरीके से सभी ऋणों से छुटकारा पाने में मदद करेगी। ग्राहकों को बार-बार प्रतिनिधित्व कंपनी की विश्वसनीयता के बारे में आश्वस्त किया गया है। इसके अलावा, कंपनी में अपनी सेवाओं के लिए शुल्क निर्धारित करने से पहले मुफ्त में जो भी आवेदन करे उसे सलाह दें।

इस प्रकार, जो लोग खुद को यथासंभव दिवालिया घोषित करना चाहते हैं जल्दी से और सफलता से, पेशेवरों की मदद लेना सबसे अच्छा है। वे यथासंभव कुशलता से समस्याओं को हल करने में मदद करेंगे।

8. अक्सर पूछे जाने वाले प्रश्नों के उत्तर

जो लोग अनिवार्य रूप से दिवालियापन की कार्यवाही शुरू करने का निर्णय लेते हैं, उनके पास बड़ी संख्या में प्रश्न होते हैं।ताकि आपको उनके जवाबों की तलाश न करनी पड़े, भारी मात्रा में जानकारी का अध्ययन करते हुए, हमने उनमें से सबसे अधिक बार पूछे जाने वाले प्रश्नों का उत्तर देने की कोशिश की।

प्रश्न 1. अगर अदालत ने मुझे दिवालिया दर्जा दिया तो क्या मुझे नया ऋण मिल सकता है?

सैद्धांतिक रूप से, कोई भी आपसे नया ऋण प्राप्त करने का अधिकार नहीं छीनता है। हालांकि, उस दौरान ध्यान रखें 5 (पांच) साल पल में एक दिवालिया निर्णय दिवालिया हो जाता है, संभावित उधारकर्ता को लेनदार को सूचित करना चाहिए।

इस अवधि की समाप्ति के बाद भी, एक व्यक्ति जो दिवालियापन से गुजरा है नया ऋण प्राप्त करना आसान नहीं है। अधिकांश क्रेडिट संस्थानों का मानना है कि इस मामले में, धन की गैर-वापसी का जोखिम काफी बढ़ जाता है।

यहां तक कि अगर आप अभी भी ऋण प्राप्त करने का प्रबंधन करते हैं, तो आपको तरजीही ब्याज दरों पर भरोसा नहीं करना चाहिए। तथ्य यह है कि एक नागरिक को दिवालिया घोषित करने के बाद, एक अनुकूल क्रेडिट इतिहास जल जाता है।

प्रश्न 2. मुझे छंटनी के दौरान निकाल दिया गया था। क्या मैं खुद को दिवालिया घोषित कर सकता हूं?

अक्सर कंपनी के पुनर्गठन या परिसमापन के दौरान, कर्मचारियों को अपनी मर्जी के इस्तीफे का पत्र लिखने के लिए आमंत्रित किया जाता है।

महत्वपूर्ण! कर लो इसके लायक नहीं है, खासकर यदि आप दिवालियापन के लिए फाइल करने की योजना बनाते हैं। अदालत इस तरह की कार्रवाइयों को अपनी स्वयं की वित्तीय स्थिति के जानबूझकर बिगड़ने के रूप में मानती है।

उसी समय, इसके विपरीत पर डाउनसाइज़िंग के कारण बर्खास्तगी एक नागरिक के हाथों में। इसका अर्थ है ऋणी के नियंत्रण से परे कारणों के लिए एकांत में कमी।

इस मामले में, सबसे अधिक संभावना है, देनदार के लिए सर्वोत्तम शर्तों के तहत दिवालिया घोषित करने के मामले को जल्द से जल्द हल किया जाएगा।

प्रश्न 3. मैं एक बंधक अपार्टमेंट में रहता हूं (यह मेरा एकमात्र घर है)। अब ऋण देने का कोई तरीका नहीं है। यदि आप खुद को दिवालिया घोषित करते हैं, तो इस अपार्टमेंट का क्या होगा?

एक बंधक में खरीदा गया एक अपार्टमेंट एक ऋण पर एक गारंटी है। यदि देनदार को दिवालिया घोषित करने की इच्छा है, तो बैंक अपार्टमेंट को वापस लेने का हकदार है, जो एक प्रतिज्ञा है।

उसी समय, इसे नीलामी में बेचा जा सकता है, भले ही यह एकमात्र आवास हो।

संकेतित मामले में, उधारकर्ता को यह तय करना होगा कि बंधक का भुगतान करना जारी रखना है या किसी अन्य स्थान पर जाना है।

ऋणी को यह समझना चाहिए कि नीलामी में संपत्ति बेचते समय, वह बहुत कम पैसा.

इसलिए, यह बहुत संभव है कि अपने आप को दिवालिया घोषित करने के बजाय, अपार्टमेंट को खुद बेचने की कोशिश करना बेहतर है (हमने एक अलग लेख में अपार्टमेंट को जल्दी से कैसे बेचना है, इसके बारे में लिखा है)।

इस मामले में, उधारकर्ता स्वतंत्र रूप से एक खरीदार की तलाश में है जो बंधक पर शेष ऋण का भुगतान करता है, और शेष राशि को सीधे देनदार को हस्तांतरित करता है।

इस तरह से समस्या को हल करना संभव है अगर स्थिति बैंक के साथ अग्रिम में सहमत हो।

इसमें कार के साथ मुद्दा भी शामिल है (यानी, इसे बेचने की कोशिश करें)। हम इस मामले में लेख पढ़ने की सलाह देते हैं - "जल्दी और महंगे तरीके से कार कैसे बेचनी है।"

प्रश्न 4. अगर मुझे दिवालिया घोषित किया जाता है, तो क्या बच्चे के समर्थन के लिए ऋण लिखा जाएगा?

यह समझना महत्वपूर्ण है कि भले ही कोई नागरिक दिवालिया घोषित हो, वह जारी नहीं किया जाएगा कई दायित्वों के भुगतान से:

- गुजारा भत्ता पर;

- नैतिक क्षति के लिए मुआवजे के लिए;

- शारीरिक नुकसान के लिए।

यह वर्तमान ऋण और भविष्य में उत्पन्न होने वाले दोनों पर लागू होता है।

9. विषय पर निष्कर्ष + वीडियो

इस प्रकार, हाल ही में, प्रत्येक व्यक्ति, साथ ही एक व्यक्तिगत उद्यमी (व्यक्तिगत उद्यमी) के पास दिवालिया घोषित करने का अवसर है। यह समझना महत्वपूर्ण है कि दिवालिया होने के रूप में एक नागरिक की मान्यता बहुत मुश्किल हो सकती है। ऐसा समाधान हमेशा फायदेमंद से बहुत दूर है।

यही कारण है कि विशेषज्ञ केवल मामलों में दिवालियापन कार्यवाही का सहारा लेने की सलाह देते हैं जब वित्तीय समस्याओं के अन्य समाधान नहीं वहाँ.

यह महत्वपूर्ण है कि एक अदालत के साथ एक देनदार दिवालिया घोषित करने के लिए आवेदन दायर करने से पहले, इस तरह के निर्णय के सभी संभावित परिणामों का सावधानीपूर्वक विश्लेषण करना महत्वपूर्ण है। इसके अलावा, यह तय करने के लायक है कि ऋण के लिए आवेदन करने से पहले यह बोझ कितना संभव होगा।

यदि आपके पास अभी भी व्यक्तियों और उद्यमियों के दिवालियापन के बारे में प्रश्न हैं, तो एक आवेदन कैसे भरें, दिवालियापन कानूनों और दस्तावेजों को कैसे डाउनलोड करें, आप यहां लेख पढ़ सकते हैं।

अंत में, हम एक वीडियो देखने की सलाह देते हैं जहां मध्यस्थता प्रबंधक दिवालिया घोषित करने का तरीका बताता है:

और वीडियो, StopCredit कंपनी से एक व्यक्ति (IP) के लिए दिवालिया कैसे बनें:

रिच प्रो पत्रिका की टीम इस प्रकाशन पर ध्यान देने के लिए धन्यवाद! हम अपने पाठकों से वित्तीय कठिनाइयों से बचने की इच्छा रखते हैं और सीखते हैं कि कैसे उनकी सॉल्वेंसी का सही आकलन किया जाए।

यदि आपके पास कोई टिप्पणी है या विषय के बारे में कोई प्रश्न हैं, तो उन्हें नीचे टिप्पणी में पूछें।